五年新高!2024年逾300只公募基金离场

- 情感

- 2024-12-25 07:18:03

- 9

来源:北京商报

震荡市下,公募基金年内清盘数量激增。12月24日,两家公募发布旗下单只产品的清算报告。值得关注的是,相关产品均为发起式基金,因成立满三年规模不足2亿元而触发清盘。从年内来看,截至12月24日,已有303只基金(份额合并计算,下同)清盘,创下近五年新高。在业内人士看来,基金清盘数量增长或与市场环境有关,同时也是公募行业优胜劣汰的表现。对于基金管理人而言,旗下部分规模较小的产品清盘或也是好事。

2只发起式基金同日“离场”。12月24日,创金合信基金发布旗下创金合信物联网主题股票型发起式的清算报告。据悉,该基金成立于2021年11月30日,因成立满三年而基金资产净值不足2亿元触发自动清盘条件。截至基金最后运作日,即2024年11月30日,该基金的净资产为2237.46万元。同在12月24日,工银瑞信基金也发布工银瑞信中证沪港深互联网ETF发起式的清算报告。基金在最后运作日的净资产为1095.46万元。

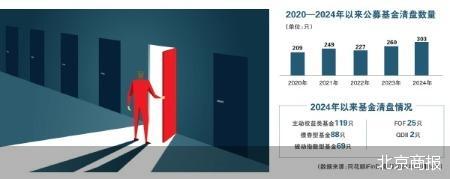

事实上,基金清盘的情况在年内屡有发生。从行业情况看,同花顺iFinD数据显示,截至12月24日,年内共有303只基金清盘,同比增长19.76%。具体来看,年内清盘的主动权益类基金共119只,债券型基金88只,被动指数型基金69只,FOF和QDII则分别有25只、2只。

从清盘原因来看,多数产品是由于基金资产净值过低而触发基金合同约定的自动清盘条件,如发起式基金在成立满三年之际,基金净值低于2亿元会自动触发清盘。另外,基金资产净值若连续×个工作日(基于基金合同约定)低于5000万元也会触发基金合同约定的清盘条件。此外,还有部分产品是经基金份额持有人大会表决后,基金管理人予以清盘。

值得一提的是,这也是自2020年以来,公募基金年度清盘数量首次超300只。从此前四年来看,公募基金清盘数量在波动中增长。同花顺iFinD数据显示,2020—2023年,公募清盘数量分别为209只、249只、227只、260只。

为何公募基金清盘数量在年内激增?财经评论员郭施亮认为,今年市场的波动率明显提升,不同基金管理人旗下产品的业绩表现也出现明显分化。同时,基金清盘数量增长,也是公募行业优胜劣汰的表现。另外,由于年内市场环境大幅波动,部分基金清退也可能与规模不达标、业绩表现差、净值跌破红线等多重因素有关。整体来看,基金清盘有利于基金管理人更集中管理旗下的基金产品,压缩管理数量,从而提升管理的专注度。

前海开源基金首席经济学家杨德龙也提到,年内公募基金清盘数量上涨和此前市场走势处于相对低位有关,导致很多基金未获投资者申购,出现规模较小的情况。对于基金公司而言,基金产品的维护成本也较高,因此部分机构会选择将规模较小的基金清盘。

“基金清盘对于基金管理人而言,一方面减少了管理数量,可以集中精力去做好大、中规模的基金。另一方面,也减少了基金管理人的管理成本压力。对于投资者而言,基金清盘并不代表投资者的钱全部亏损,只是按基金的最终净值强制赎回所持份额。”杨德龙补充道。

北京商报记者 李海媛

有话要说...